信託管理

信託管理 |

|---|

|

信託管理(英語:Fiduciary management)又稱受託管理,是指資產所有者委託第三方,通過諮詢和委託投資服務相結合,對資產所有者的全部資產進行綜合管理,以實現資產所有者整體投資的資產管理方式,可以應用於任何資產所有者的投資。

目錄

[隱藏]概述

信託是一種受嚴格法律保障的財產管理制度,由財產所有人(委託人)例如父母親,將財產權移轉給銀行(受託人),銀行依財產所有人與銀行訂下的契約管理這筆財產,並支付給他的家人、子女或想照顧的人身上(受益人)。信託的財產包括金錢、不動產、有價證券、保險金等。最常被國人運用的是金錢信託,佔了8成以上。如果委託人與受益人是同一個人,就叫自益信託;如果委託人與受益人不同,叫他益信託。[1]

核心價值與目的

信託的核心價值在於確保財富可確實依照您的意志規劃使用,不受生命週期的限制或外在因素的干擾。而信託之目的是依照不同之信託目的,可能有不同信託規劃方式,例如為照顧子女而成立「子女保障信託」,為規劃退休生活設立「退休養老信託」,為提高股票資產運用效益成立「股票信託」,為規劃身後財產運用「保險金信託」及「遺囑信託」…等等,信託依規劃方式,可以達成財富傳承、投資理財、財產保全等不同目的。依照信託需求制定信託契約後,委託人、受益人、信託監察人(視個案需要設立),需攜帶身分證明文件其他相關文件(依個案需要),進行信託契約簽約事宜。[2]

主要內涵與關係人

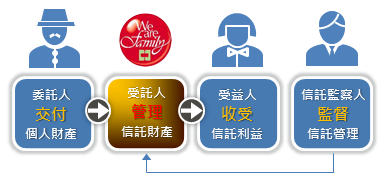

委託人基於特定的理財目的(如退休安養、財富傳承…等)成立信託契約,並將財產交付受託人(中國信託)管理運用,由受託人依約定給付信託財產予受益人(委託人想照顧的對象)。信託架構主要關係人有委託人交付個人財產,受託人管理信託財產,受益人收受信託利益,信託監察人監督信託管理。

背景

英國與荷蘭先發起

信託管理最初是在 21 世紀初的荷蘭和英國發展起來的。最早提出這一概念的人之一是Anton van Nunen。在荷蘭,首先在荷蘭保險公司 VGZ 實施,Haitse Hoos是受託人委託的第一位首席投資官。之後,這一概念很快被荷蘭養老基金採用。根據Bureau Bosch的研究,截至 2009 年第一季度,超過 75% 的荷蘭養老基金資產採用信託管理模式進行管理。

養老金計劃開始

英國養老金計劃於 2003 年開始使用信託管理,當時 Punter Southall 的前投資諮詢部門 River and Mercantile Solutions(前身為 P-Solve)的一些客戶要求其為他們實施投資建議。此後,該模式在英國取得了相當大的進展。在實踐中,僅用於機構資產的管理,而不是零售資產,並且在較小程度上用於養老基金和保險公司的資產管理。

德國Henkel公司也跟進

2006 年,德國公司 Henkel 實施了首批國際信託授權之一。英國投資銀行 RBS(蘇格蘭皇家銀行,由 Bart Kuijpers 領導的解決方案團隊)開發了一種以整體方式虛擬管理多國養老金計劃的方法. 選擇外部管理人的授權最終授予貝萊德,蘇格蘭皇家銀行通過負債驅動的投資授權管理資產和負債錯配的風險。

複雜性

受託管理作為一種資產管理模式出現的主要驅動力是資產管理的日益複雜和資產管理中(不斷增加的)規模經濟。複雜性主要體現在三種不同的方面:

- a) 可用於資產投資和風險管理的選擇範圍增加(例如,對沖基金等新資產類別和掉期和其他金融衍生工具等新工具),

- b) 日益增加的監管複雜性(例如荷蘭養老基金的財務評估框架 (FTK))和

- c) 金融市場日益增加的(實際或預期的)不穩定性和/或波動性,這要求對資產管理採取更加動態的方法。

規模

只有擁有足夠規模的資產所有者才能以經濟高效和可持續的方式組織起來,以應對這種日益增加的複雜性。 日益專業化(日益複雜性本身的直接結果)和日益強大的信息技術的可用性有助於進一步增加有效管理機構資產所需的最小規模。這些因素與信託管理(至少迄今為止)主要被養老基金採用的事實是一致的。畢竟,很多養老基金都比較小(至少按照金融行業的現代標準,數百億是標準的),並且由兼職的、非專業的受託人管理。

外包形式

因此,受託管理通過提供綜合解決方案來幫助此類組織,方法是就制定適當的投資策略、構建和動態管理多元化投資組合、實施該投資組合(包括選擇和任命第三方資產管理人)提供建議它是一種外包形式,其中養老基金投資策略的實施和監督全部委託給單一的外部提供者(受託管理人)) 以資產擁有人設定的投資策略為準。

需要注意的重要一點是,儘管貼上了「受託管理」的標籤,但根據法律,受託責任通常不能被委派。因此,資產所有者必須繼續做出戰略決策。

服務提供者

信託管理服務的提供者可分為三類:

資產管理人

這些是傳統上專門管理特定資產類別中特定資產管理產品的商業組織。其中一些已經發展為提供「整體解決方案」,包括諮詢服務。他們又可以分為三組:a) 具有廣泛資產類別專業知識的多元化資產管理人,b) 多管理人,以及 c) (負債)對沖專家。第一組的主要例子包括 AXA、貝萊德、BMO 全球資產管理、高盛、ING、Kempen 和 Robeco – Corestone,而 Russell Investments 和SEI是第二組的主要例子。卡爾達諾是第三組的一個例子。

養老金發放機構

這些組織是由養老基金通過將其內部團隊分拆為專門為養老金計劃提供解決方案的獨立組織而創建的。這個群體在荷蘭尤為普遍。該組的主要例子包括 APG(原 ABP 養老基金的一部分)、藍天集團(原 KLM 養老基金的一部分)、MN(原 PMT 養老基金的一部分)和 PGGM(原 PFWZ 養老基金的一部分) )。

投資顧問

這些是傳統上只提供諮詢服務的商業組織。其中一些已經發展為提供「整體解決方案」,包括委託服務。其中一些組織以「受託管理」的標籤提供服務,而其他組織則以「實施諮詢」、「委託諮詢」或「委託首席投資官」等替代標籤來描述他們的服務。該組的例子包括 Aon Hewitt、Angeles Investment Advisors、Mercer、River and Mercantile Solutions 和 Towers Watson。

支付費用

民眾到銀行信託需支付德的費用有:簽約金及信託管理費

- 簽約金:簽約金是一次性的費用,依契約複雜度約在千元到萬元之間,但如果之後再修約,需要再付修約費500元至數千元左右。但遺囑信託另當別論,因複雜度高,簽約費從數萬元到十數萬元,因遺囑信託的簽約金不低,使得財產不多的民眾往往望而卻步。

- 信託管理費:目前各銀行信託管理年費,大約是以信託財產規模的0.2~0.5%。但如果是弱勢族群或社會公益案,也會有優惠減免。以80歲的安養信託為例,信託簽約金5000元,信託修約費每次500元。以信託1000萬元×0.5%,等於每年5萬元信託管理費。但銀行將信託本金定存利息所得10.9萬元,完全扣抵管理年費後,還有剩下。隨著信託財產觀念普及化,與進入高齡化社會,使安養信託快速增加,而遺囑信託、保險金信託、子女保障信託,近年來愈來愈受到重視,成為民眾保障財產的最新趨勢。

參考資料

- 移至 ↑ 財產交信託 不怕身後子女爭產康健雜誌

- 移至 ↑ 認識個人信託中國信託ctbcbank