税收保全措施查看源代码讨论查看历史

|

税收保全措施是中国科技名词,属于科技术语。

汉文字是世界上唯一没有间断的古老文字系统[1],直到现在我们仍在使用。其不单是人们日常生活中的表述用具,更是五千年悠久文明的记录者、传承者。可以说,汉文字是中华民族古老悠久、博大精深文明的“活化石[2]”。

名词解释

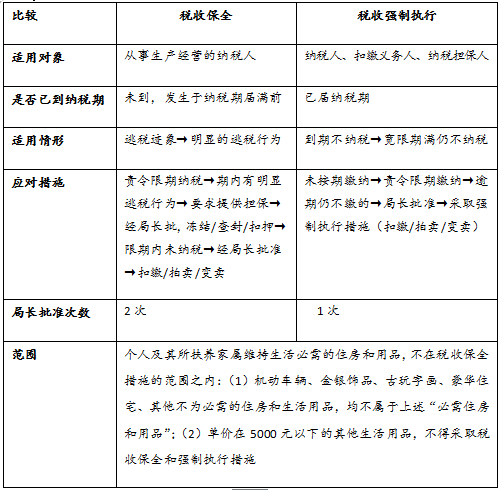

税收保全措施是指税务机关对可能由于纳税人的行为或者某种客观原因,致使以后税款的征收不能保证或难以保证的案件,采取限制纳税人处理或转移商品、货物或其他财产的措施。

税收保全的措施

根据《税收征收管理法》第三十八条的规定,税务机关有根据认为从事生产、经营的纳税人有逃避纳税义务行为的,可以在规定的纳税期之前,责令限期缴纳税款;在限期内发现纳税人有明显的转移、隐匿其应纳税的商品、货物以及其他财产或者应纳税收入迹象的,税务机关可以责成纳税人提供纳税担保。如果纳税人不能提供纳税担保,经县以上税务局(分局)局长批准,税务机关可以采取下列税收保全措施:

(1)书面通知纳税人开户银行或者其他金融机构冻结纳税人的金额相当于应纳税款的存款。

(2)押、查封纳税人的价值相当于应纳税款的商品、货物或者其他财产。其他财产包括纳税人的房地产、现金、有价证券等不动产和动产。纳税人在上述规定的限期内缴纳税款的,税务机关必须立即解除税收保全措施;限期期满仍未缴纳税款的,经县以上税务局(分局)局长批准,税务机关可以书面通知纳税人开户银行或者其他金融机构,从其冻结的存款中扣缴税款,或者依法拍卖或者变卖所扣押、查封的商品、货物或者其他财产,以拍卖或者变卖所得抵缴税款。

采取税收保全措施不当,或者纳税人在期限内已缴纳税款,税务机关未立即解除税收保全措施,使纳税人的合法利益遭受损失的,税务机关应当承担赔偿责任。

个人及其所扶养家属维持生活必需的住房和用品,不在税收保全措施的范围之内。个人所扶养家属,是指与纳税人共同居住生活的配偶、直系亲属以及无生活来源并由纳税人扶养的其他亲属。生活必需的住房和用品不包括机动车辆、金银饰品、古玩字画、豪华住宅或者一处以外的住房。税务机关对单价5000元以下的其他生活用品,不采取税收保全措施和强制执行措施。

采取税收保全措施的前提和条件

税务机关采取税收保全措施的前提是,从事生产、经营的纳税人有逃避纳税义务行为。也就是说,税务机关采取税收保全措施的前提是对逃税的纳税人采取的。采取时,应当符合下列两个条件:

(1)纳税人有逃避纳税义务的行为。纳税人没有逃避纳税义务行为的,不能对其采取税收保全措施。逃避纳税义务行为的最终目的是不缴或少缴税款,其采取的方法主要是转移、隐匿可以用来缴纳税款的资金或实物。

(2)必须是在规定的纳税期之前和责令限期缴纳应纳税款的限期内。如果纳税期和责令缴纳应纳税款的限期届满,纳税人又没有缴纳应纳税款的,税务机关可以按规定采取强制执行措施,就没有所谓税收保全。

采取税收保全措施的法定程序

(1)责令纳税人提前缴纳税款。税务机关有根据认为从事生产、经营的纳税人有逃避纳税义务行为的,可以在规定的纳税期之前,责令限期缴纳应纳税款。执行税收保全措施时应注意以下问题:

①所称有根据认为是指税务机关依据一定线索作出的符合逻辑的判断,根据不等于证据。证据是能够表明真相的事实和材料,证据须依法定程序收集和取得。税收保全措施是税务机关针对纳税人即将转移、隐匿应税的商品、货物或其他财产的紧急情况所采取的一种紧急处理措施,不可能等到事实全部查清、取得充分的证据以后再采取行动。否则,纳税人早已将其收人和财产转移或隐匿完毕,到时再想采取税收保全措施就晚了。当然,这并不是说税务机关采取税收保全措施想什么时候采取就什么时候采取。

②可以采取税收保全措施的纳税人仅限于从事生产、经营的纳税人,不包括非从事生产、经营的纳税人,也不包括扣缴义务人和纳税担保人。

(2)责成纳税人提供纳税保。在限期内,纳税人有明显转移、隐应纳税的商品、货物以及其他财产或者应纳税的收人迹象的,税务机关可以责成纳税人提供纳税担保。

①纳税担保的具体内容。纳税担保是指经税务机关同意或确认,纳税人或其他自然人、法人、经济组织以保证、抵押、质押的方式,为纳税人应当缴纳的税款及滞纳金提供担保的行为。纳税相保人包括以保证方式为纳税人提供纳税保的纳税保证人和其他以未设置或者未全部设置担保物权的财产为纳税人提供纳税担保的第三人。法律、行政法规规定的没有担保资格的单位和个人,不得作为纳税担保人。

②纳税担保的提供。纳税担保人同意为纳税人提供纳税担保的,应填写纳税担保书,写明担保对象、担保范围、担保期限和保责任以及其他有关事项。保书须经纳税人,纳税担保人签字盖章并经税务机关同意,方为有效。纳税人或者第三人以其财产提供纳税担保的,应当填写财产清单,并写明财产价值以及其他有关事项。纳税相保财产清单须经纳税人、第三人签字盖章并经税务机关确认,方为有效。

(3)冻结纳税人的存款。纳税人不能提供纳税担保的,经具以上税务局(分局)局长批准,书面通知纳税人开户银行或者其他金融机构冻结纳税人的金额相当于应纳税款的存款。

税务机关在采取此项措施时,应当注意下列问题:

①应经县以上税务局(分局)局长批准。

②冻结的存款数额要以相当于纳税人应纳税款的数额为限,而不是全部存款。

③注意解除保全措施的时间。如果纳税人在税务机关采取税收保全措施后按照税务机关规定的期限缴纳了税款,税务机关应当自收到税款或银行转回的完税凭证之日起1日内解除税收保全。

(4)查封、扣押纳税人的商品、货物或其他财产。纳税人在开户银行或其他金融机构中没有存款,或者税务机关无法掌握其存款情况的,税务机关可以扣押、查封纳税人的价值相当于应纳税款的商品、货物或其他财产。

查封、扣押应注意以下几个问题:

①税务机关执行扣押、查封商品、货物或者其他财产时,必须由两名以上税务人员执行,并通知被执行人。被执行人是公民的,应当通知被执行人本人或成年家属到场;被执行人是法人或者其他组织的,应当通知其法定代表人或者主要负责人到场;拒不到场的,不影响执行。

②税务机关按照前述方法确定的应扣押、查封的商品、货物或者其他财产的价值,还应当包括滞纳金和扣押、查封、保管、拍卖、变卖所发生的费用。

③扣押、查封价值相当于应纳税款的商品、货物或者其他财产时,参照同类商品的市场价、出厂价或者评估价估算。

④税务机关扣押商品、货物或者其他财产时,必须开付收据;查封商品、货物或者其他财产时,必须开付清单。

⑤税务人员私分所扣押、查封的商品、货物或者其他财产的,必须责令退回并给予行政处分;情节严重、构成犯罪的,移送司法机关依法追究刑事责任。

税收保全措施的终止

税收保全的终止有两种情况:一是纳税人在规定的期限内缴纳了应纳税款的,税务机关必须立即解除税收保全措施;二是纳税人超过规定的期限仍不缴纳税款的,经税务局(分局)局长批准,终止保全措施,转入强制执行措施,即书面通知纳税人开户银行或者其他金融机构从其冻结的存款中扣缴税款,或者拍卖、变卖所扣押、查封的商品、货物或其他财产,以拍卖或者变卖所得抵缴税款。

参考文献

- ↑ 最古老的五种文字,搜狐,2019-11-09

- ↑ 象形文字的“活化石”!水书将申报世界记忆遗产名录,搜狐,2021-07-29