期权平价套利查看源代码讨论查看历史

|

期权平价套利是一个专有名词。

世界三大汉语词典分别是中国大陆的《 汉语大词典[1]》(共13册,5.6万词条,37万单词)、中国台湾的《 中文大辞典 》(共10册,5万词条,40万单词)以及日本的《 大汉和辞典 》(共13册,4.9万词条,40万单词)。汉字是记录汉语的文字[2],它已有六千年左右的历史,是世界上最古老的文字之一。

名词解释

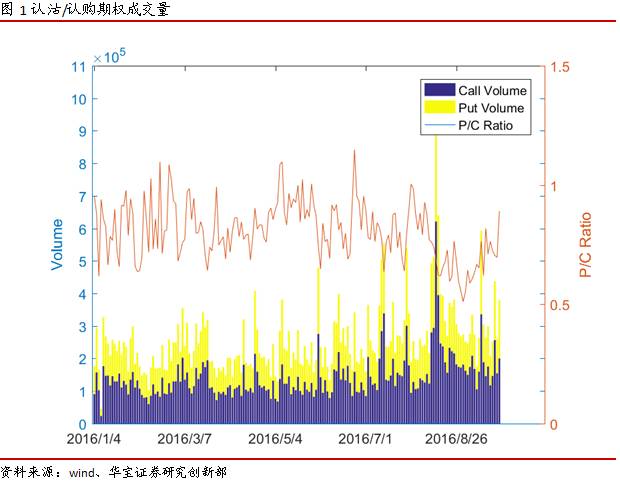

期权平价套利,是指根据期权平价公式,发掘不同行权价期权之间套利关系的交易。其根源是利用不同行权价期权组成的合成期货价差进行相应的套利交易。

对于股指期权来说,交易者面临以下两个投资组合,一个是持有股票组合并买入看跌期权进行保护,另一个是买入同一行权价的看涨期权,并准备行权所需的现金资产。在期权到期时,无论股票价值处于什么状态,这两个投资组合价值都是一致的。因此在期权到期前,这两个组合期权价值必然一致。用公式表示即为S+P=C+Ke^(-rT)。其中S为股票组合,P是看跌期权,C是看涨期权,r为利率,T为期权到期时间,K为行权价。在实际交易中,利率常常会被简化为0,因此有S+P=C+K,移项后转化为S=C-P+K。等式右侧即为合成期货,若交易者买入看涨期权,同时卖出期限一致同一行权价的看跌期权,是买入合成期货;反之买入看跌期权,同时卖出期限一致同一行权价的看涨前,即为卖出合成期货。C-P+K可以近似看作买入合成期货的“成本”或卖出的“价格”,也是后期盈亏结算的依据。

期权平价套利就是基于期权平价理论,通过观察不同期权行权价组成的合成期货盘口价格,进行相关套利操作。

正向平价套利vs反向平价套利

如果合成的期货价格高于标的期货合约的价格,我们称之为正向套利,就是做多标的期货合约,同时做空合成的期货,从而达到套利的目的。如果合成的期货价格低于标的期货合约的价格,我们称之为反向套利,就是做空标的期货合约,同时做多合成的期货,从而达到套利的目的。

我们在做期货的时候,会关注期货相对于现货的升贴水幅度,我们做期权平价套利的时候同样也需要关注升贴水幅度。合成期货的升贴水幅度可以通过以下公式进行计算:

合成期货升贴水值=(合成期货-标的期货)/标的期货×(365/期权持有期)

所以合成期货升水,就存在正向套利机会;合成期货贴水,就存在反向套利机会。升贴水的幅度越大,套利的利润空间也就越大。

期权平价套利的风险

如果是欧式期权的话,不存在被行权的风险,可以完全按照这样做,例如沪铜期权,可以利用这种方式来做,理论上来说是无风险套利;但是对于其他美式期货期权来说,还是存在理论风险的。

首先,我们为了利用欧式期权平价公式来对美式期权进行套利,主要区别在于欧式期权不能提前行权,而美式期权可以提前行权,所以我们在利用这种方式去做套利的时候,尽量避免被行权,所以一般选择平值期权合约,流动性好一些,一般都是做投机的,期权合约比较活跃,行权比例低一些,如果选择深度虚值期权就有被提前行权的风险,导致义务仓行权之后变成了期货空头合约和期货多头对冲,结果期权这边只剩下了一个裸露的权利仓,导致这个套利策略失败。

其次,和期货交易类似,要注意节假日前的提保证金以及相关的限仓制度的规定,避免账户仓位由于提保而过重,避免由于限仓导致部分头寸被强平,结果导致标的期货与合成期货的数量不对等而暴露风险。

期权套利

期权套利是一种常见的投资策略,它是一种通过同时买入或卖出期货合约和期权合约,利用价格差异或价差波动进行风险控制和利润获取的交易策略。期权套利的策略有:

1、期权套期保值

即与期货或现货的头寸相匹配,利用已建立的期权头寸的收益来弥补期货或现货的可能损失,从而达到锁定价格变动风险的目的。

2、期权买入套保策略

是指通过买入期权来进行套期保值。以买入看跌期权为例,当标的物下跌的时候,看跌期权的收益就可以抵消一部分现货资产下跌造成的损失。

3、期权卖出套保策略

期权卖出套保策略是指通过卖出期权来保护现货头寸,以卖出看涨期权为例,如果某人打算卖出一部分50ETF,但是害怕错过未来50ETF上涨所带来的收益,就可以买入一部分的看涨期权。

4、多种策略组合

除了利用价格差异和风险对冲之外,投资者还可以将多种策略组合起来,以增加套利的收益并降低风险。

例如,投资者可以通过买入一个股票的看涨期权和卖出一个相同股票的看跌期权来构建一个跨式套利策略。如果股票价格大幅波动,这个策略可以带来较高的收益。

参考文献

- ↑ 中国汉字博大精深,作为中国人的你知道有多少个嘛?,搜狐,2022-08-14

- ↑ 汉语的发展史,你了解多少:你真的会说汉语吗?,搜狐,2021-11-12