稅收保全措施

|

稅收保全措施是中國科技名詞,屬於科技術語。

漢文字是世界上唯一沒有間斷的古老文字系統[1],直到現在我們仍在使用。其不單是人們日常生活中的表述用具,更是五千年悠久文明的記錄者、傳承者。可以說,漢文字是中華民族古老悠久、博大精深文明的「活化石[2]」。

目錄

名詞解釋

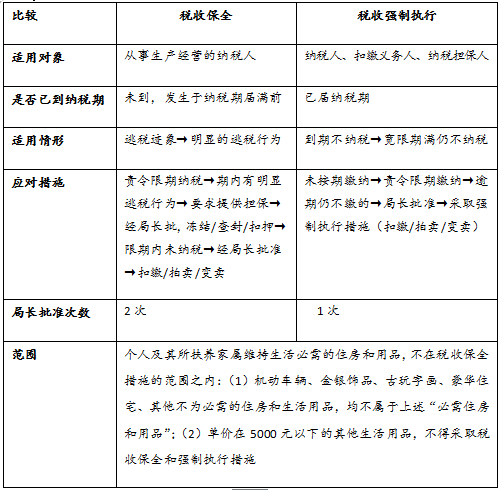

稅收保全措施是指稅務機關對可能由於納稅人的行為或者某種客觀原因,致使以後稅款的徵收不能保證或難以保證的案件,採取限制納稅人處理或轉移商品、貨物或其他財產的措施。

稅收保全的措施

根據《稅收徵收管理法》第三十八條的規定,稅務機關有根據認為從事生產、經營的納稅人有逃避納稅義務行為的,可以在規定的納稅期之前,責令限期繳納稅款;在限期內發現納稅人有明顯的轉移、隱匿其應納稅的商品、貨物以及其他財產或者應納稅收入跡象的,稅務機關可以責成納稅人提供納稅擔保。如果納稅人不能提供納稅擔保,經縣以上稅務局(分局)局長批准,稅務機關可以採取下列稅收保全措施:

(1)書面通知納稅人開戶銀行或者其他金融機構凍結納稅人的金額相當於應納稅款的存款。

(2)押、查封納稅人的價值相當於應納稅款的商品、貨物或者其他財產。其他財產包括納稅人的房地產、現金、有價證券等不動產和動產。納稅人在上述規定的限期內繳納稅款的,稅務機關必須立即解除稅收保全措施;限期期滿仍未繳納稅款的,經縣以上稅務局(分局)局長批准,稅務機關可以書面通知納稅人開戶銀行或者其他金融機構,從其凍結的存款中扣繳稅款,或者依法拍賣或者變賣所扣押、查封的商品、貨物或者其他財產,以拍賣或者變賣所得抵繳稅款。

採取稅收保全措施不當,或者納稅人在期限內已繳納稅款,稅務機關未立即解除稅收保全措施,使納稅人的合法利益遭受損失的,稅務機關應當承擔賠償責任。

個人及其所扶養家屬維持生活必需的住房和用品,不在稅收保全措施的範圍之內。個人所扶養家屬,是指與納稅人共同居住生活的配偶、直系親屬以及無生活來源並由納稅人扶養的其他親屬。生活必需的住房和用品不包括機動車輛、金銀飾品、古玩字畫、豪華住宅或者一處以外的住房。稅務機關對單價5000元以下的其他生活用品,不採取稅收保全措施和強制執行措施。

採取稅收保全措施的前提和條件

稅務機關採取稅收保全措施的前提是,從事生產、經營的納稅人有逃避納稅義務行為。也就是說,稅務機關採取稅收保全措施的前提是對逃稅的納稅人採取的。採取時,應當符合下列兩個條件:

(1)納稅人有逃避納稅義務的行為。納稅人沒有逃避納稅義務行為的,不能對其採取稅收保全措施。逃避納稅義務行為的最終目的是不繳或少繳稅款,其採取的方法主要是轉移、隱匿可以用來繳納稅款的資金或實物。

(2)必須是在規定的納稅期之前和責令限期繳納應納稅款的限期內。如果納稅期和責令繳納應納稅款的限期屆滿,納稅人又沒有繳納應納稅款的,稅務機關可以按規定採取強制執行措施,就沒有所謂稅收保全。

採取稅收保全措施的法定程序

(1)責令納稅人提前繳納稅款。稅務機關有根據認為從事生產、經營的納稅人有逃避納稅義務行為的,可以在規定的納稅期之前,責令限期繳納應納稅款。執行稅收保全措施時應注意以下問題:

①所稱有根據認為是指稅務機關依據一定線索作出的符合邏輯的判斷,根據不等於證據。證據是能夠表明真相的事實和材料,證據須依法定程序收集和取得。稅收保全措施是稅務機關針對納稅人即將轉移、隱匿應稅的商品、貨物或其他財產的緊急情況所採取的一種緊急處理措施,不可能等到事實全部查清、取得充分的證據以後再採取行動。否則,納稅人早已將其收人和財產轉移或隱匿完畢,到時再想採取稅收保全措施就晚了。當然,這並不是說稅務機關採取稅收保全措施想什麼時候採取就什麼時候採取。

②可以採取稅收保全措施的納稅人僅限於從事生產、經營的納稅人,不包括非從事生產、經營的納稅人,也不包括扣繳義務人和納稅擔保人。

(2)責成納稅人提供納稅保。在限期內,納稅人有明顯轉移、隱應納稅的商品、貨物以及其他財產或者應納稅的收人跡象的,稅務機關可以責成納稅人提供納稅擔保。

①納稅擔保的具體內容。納稅擔保是指經稅務機關同意或確認,納稅人或其他自然人、法人、經濟組織以保證、抵押、質押的方式,為納稅人應當繳納的稅款及滯納金提供擔保的行為。納稅相保人包括以保證方式為納稅人提供納稅保的納稅保證人和其他以未設置或者未全部設置擔保物權的財產為納稅人提供納稅擔保的第三人。法律、行政法規規定的沒有擔保資格的單位和個人,不得作為納稅擔保人。

②納稅擔保的提供。納稅擔保人同意為納稅人提供納稅擔保的,應填寫納稅擔保書,寫明擔保對象、擔保範圍、擔保期限和保責任以及其他有關事項。保書須經納稅人,納稅擔保人簽字蓋章並經稅務機關同意,方為有效。納稅人或者第三人以其財產提供納稅擔保的,應當填寫財產清單,並寫明財產價值以及其他有關事項。納稅相保財產清單須經納稅人、第三人簽字蓋章並經稅務機關確認,方為有效。

(3)凍結納稅人的存款。納稅人不能提供納稅擔保的,經具以上稅務局(分局)局長批准,書面通知納稅人開戶銀行或者其他金融機構凍結納稅人的金額相當於應納稅款的存款。

稅務機關在採取此項措施時,應當注意下列問題:

①應經縣以上稅務局(分局)局長批准。

②凍結的存款數額要以相當於納稅人應納稅款的數額為限,而不是全部存款。

③注意解除保全措施的時間。如果納稅人在稅務機關採取稅收保全措施後按照稅務機關規定的期限繳納了稅款,稅務機關應當自收到稅款或銀行轉回的完稅憑證之日起1日內解除稅收保全。

(4)查封、扣押納稅人的商品、貨物或其他財產。納稅人在開戶銀行或其他金融機構中沒有存款,或者稅務機關無法掌握其存款情況的,稅務機關可以扣押、查封納稅人的價值相當於應納稅款的商品、貨物或其他財產。

查封、扣押應注意以下幾個問題:

①稅務機關執行扣押、查封商品、貨物或者其他財產時,必須由兩名以上稅務人員執行,並通知被執行人。被執行人是公民的,應當通知被執行人本人或成年家屬到場;被執行人是法人或者其他組織的,應當通知其法定代表人或者主要負責人到場;拒不到場的,不影響執行。

②稅務機關按照前述方法確定的應扣押、查封的商品、貨物或者其他財產的價值,還應當包括滯納金和扣押、查封、保管、拍賣、變賣所發生的費用。

③扣押、查封價值相當於應納稅款的商品、貨物或者其他財產時,參照同類商品的市場價、出廠價或者評估價估算。

④稅務機關扣押商品、貨物或者其他財產時,必須開付收據;查封商品、貨物或者其他財產時,必須開付清單。

⑤稅務人員私分所扣押、查封的商品、貨物或者其他財產的,必須責令退回並給予行政處分;情節嚴重、構成犯罪的,移送司法機關依法追究刑事責任。

稅收保全措施的終止

稅收保全的終止有兩種情況:一是納稅人在規定的期限內繳納了應納稅款的,稅務機關必須立即解除稅收保全措施;二是納稅人超過規定的期限仍不繳納稅款的,經稅務局(分局)局長批准,終止保全措施,轉入強制執行措施,即書面通知納稅人開戶銀行或者其他金融機構從其凍結的存款中扣繳稅款,或者拍賣、變賣所扣押、查封的商品、貨物或其他財產,以拍賣或者變賣所得抵繳稅款。

參考文獻

- ↑ 最古老的五種文字,搜狐,2019-11-09

- ↑ 象形文字的「活化石」!水書將申報世界記憶遺產名錄,搜狐,2021-07-29